2022-02-19

2022-02-192021年是新冠疫情爆发后的首个超级体育大年,当前全球两大顶级足球赛事欧洲杯与美洲杯已经进入倒计时,同时另一全球赛事即东京奥运会也迎来百天倒计时。经典赛事激情时刻,肯定少不了啤酒的陪伴,海豚君认为接下来啤酒股有望随着三大赛事的逐渐到来而提前“开战”。

当然除了主题催化下带来的啤酒行业整体估值溢价,海豚君还想为大家梳理下当前啤酒板块的基本面情况。

3月末以来,华润啤酒、青岛啤酒、燕京啤酒等啤酒头部企业相继发布2020年年报,海豚君发现“量跌价升利涨”成行业共性。

同时在21年一季度啤酒销量基本恢复的基础上,二、三季度的啤酒销售空间更加可观,有望在体育大年之际迎来行业高基数。

我国是啤酒消费大国,作为一种生活快消品,啤酒拥有丰富的消费场景与人群,消费频率较高。

同时,随着千禧一代的迅速崛起以及新品的迭代推出,啤酒板块的长期投资价值也在被逐步放大。

本篇海豚君主要围绕三个核心议题,探究未来啤酒行业的发展趋势:

啤酒头部企业高端化布局情况如何?

国内啤酒行业罐装化率提升空间几何?

以波士顿啤酒为例,高端化的终局是多品类吗?

一、啤酒市场格局稳定 减量博弈下的价格提升是行业共识

由于啤酒同质化较强、利润率低,过去企业多依赖渠道开拓扩大销售形成规模利润,因此渠道之前一直被视为企业的核心竞争力。2014 年中国啤酒行业进入存量期,啤酒厂商经过多年价格战后,跑马圈地接近尾声。

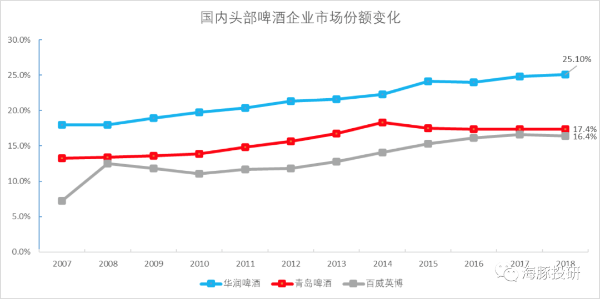

当前行业CR3格局(华润、青啤、百威)稳定,短期内不会出现大规模的行业整合,海豚君预计未来3-5年内将实现“结构全面提升,行业盈利全面改善”。

目前行业前三大巨头已基本实现区域的割据局面,区域壁垒是啤酒企业在竞争中的重要护城河之一。

国内头部啤酒企业市场份额变化

图片来源:Euromonitor,海豚投研

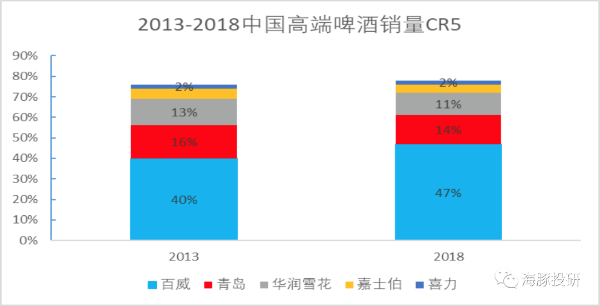

就国内啤酒产业而言,未来最大的看点仍然是啤酒减量消费下高端产品消费的崛起。当前,国内高端啤酒 CR5 市占率高达 78%,整体竞争格局稳固,其中百威市占率高居第一。

百威旗下以科罗娜、时代啤酒为代表的中高端/超高端产品,在国内市场拥有很大的竞争优势。

青岛啤酒国内本地啤酒企业高端转型的领军者,其高端产品系列主要包括奥古特、鸿运当头、经典1903等,未来有望持续发力。

雪花一直是华润主要的品牌和营收来源,但产品偏向低端,对盈利能力贡献有限,近年通过勇闯天涯super X和喜力这两支产品布局高端产品,嘉士伯、喜力两个高端进口啤酒则保持相对稳定的发展态势。

2013-2018中国高端啤酒销量CR5

图片来源:GlobalData,百威亚太招股书,海豚投研

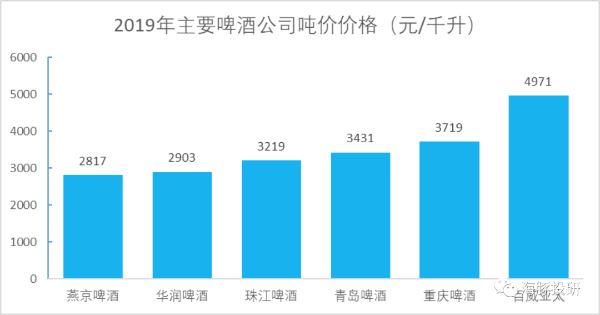

从财务角度来看,从普通产品向高端产品的过程,经营杠杆推动利润增速高于收入增速。啤酒行业由于固定成本(包材成本、重资产折旧摊销)、渠道费用相对较高,高端啤酒与低端啤酒在成本端差距不大,因而高端化过程中利润弹性较高。根据海豚君测算,一吨高档及超高档啤酒的毛利率是普通啤酒的6-8倍。

从吨价上看百威亚太、重庆啤酒、青岛啤酒是高端化的三先锋,燕京啤酒、华润啤酒、珠江啤酒向高端化产品结构转型的效率较低。

2019主要啤酒公司吨价价格

图片来源:海豚投研

二、啤酒罐装化好处:时尚、环保、利润更高

与任何其他消费品一样,包装也已经成为啤酒产品在市场竞争中取胜的关键,携带方便且外观时尚的易拉罐装啤酒取代瓶装啤酒是啤酒行业的发展趋势。

琳琅满目的啤酒产品让人目不暇接

图片来源:啤酒板,海豚投研

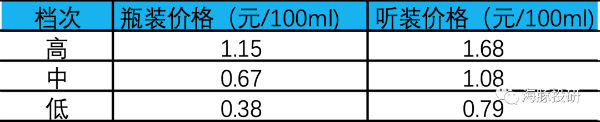

根据海豚君渠道调研测算,对于中低档次产品的听装酒吨价(元/ml)约是瓶装酒的1.6-2倍,对于高档次产品的听装酒吨价(元/ml)约是瓶装酒的1.4倍。

铝罐成本比玻璃瓶成本低,而啤酒成本构成中包材占比约50%,因此,提高听装产品占比可以有效节约成本,为利润提升创造更多空间。

瓶装听装价格对比

图片来源:海豚投研

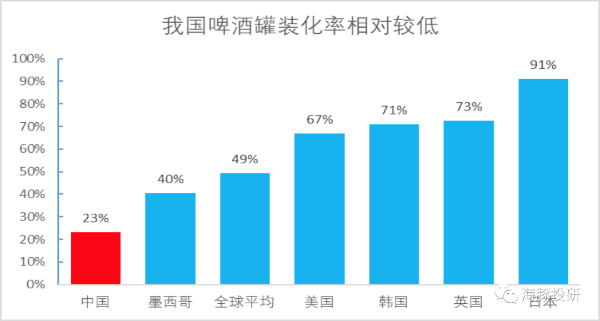

从全球啤酒市场上看,美国啤酒市场罐装啤酒产品占到67%,日本啤酒市场的罐装啤酒占到90%左右的份额,中国的罐装啤酒产品份额仅23%。

尽管未来啤酒产量增长将趋于放缓,但啤酒罐化率还有很大提升空间。

部分国家啤酒罐装化率对比中,我国相对较低

图片来源:Euromonitor,海豚投研

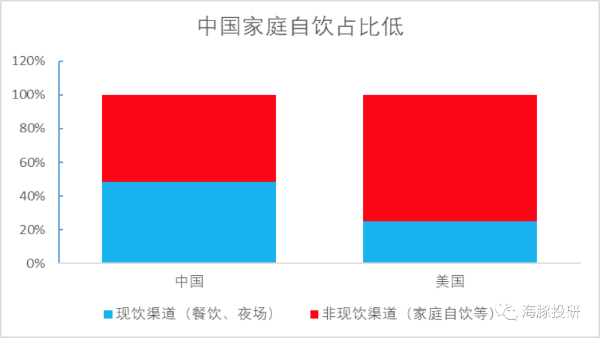

目前中国啤酒消费场景对餐饮、夜店等现饮消费渠道的依赖度更高,其中整体现饮消费占比约49%,美国现饮消费占比仅为25%,家庭消费等占比高达75%。

值得关注的是新冠疫情前,国内啤酒多以餐饮、夜场等即饮市场为主要销售渠道,这些渠道瓶装啤酒占比较大,新冠疫情发生后迫使各啤酒企业加速罐装产品非现饮渠道(商超、电商)的发展。

同时从长期来看,家庭自饮消费更为注重产品自身的品质,口感比瓶装啤酒更具差异化的罐装啤酒逐步成为主流消费方式。

中美两国家庭自饮占比对比

图片来源:GlobalData,海豚投研

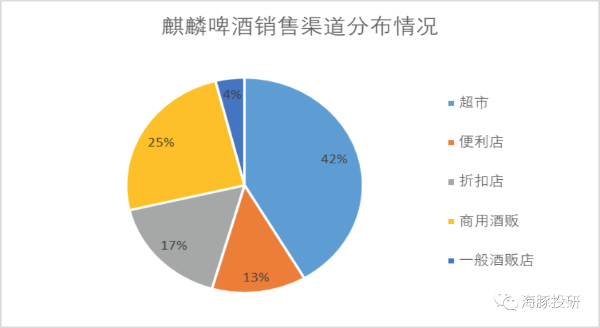

以麒麟啤酒为例,与朝日啤酒和札幌啤酒聚焦于传统的商用渠道(宾馆、饭店和娱乐场所等)不同,麒麟非常看重家庭自饮消费市场。

麒麟零售渠道与餐饮渠道占比约为3:1,啤酒在家庭消费市场的增速远快于商用渠道的增速。

同时根据啤酒罐装化率较高的日本过往经验,零售渠道贩卖多以罐装化啤酒销售为主。

随着战后日本便利店的逐步渗透,日本居民 “非即食”的消费增加,转向便利店采购或经外卖配送回家,罐装啤酒持续迎合这一需求。

我国便利店门店数正处于快速推广发展阶段,海豚君认为也将推动罐装啤酒新需求。

日本麒麟啤酒销售渠道分布情况

图片来源:麒麟啤酒,海豚投研

三、未来的未来:继续高端化?精酿化?还是多品类?

不可否认的是国内啤酒企业的高端化有一定成果,包括青岛啤酒在内的众多酒企不断拓展高端产品品类,而全球啤酒市场,百威英博、喜力两大啤酒一直是高端市场的主要玩家。

除了高端化结构转型之外,国内啤酒厂商也正在追赶精酿啤酒风潮,海豚君认为无论高端化还是精酿化在发展到一定程度也是会触碰到天花板的。

美国是全球精酿啤酒人均消费量最高的国家,其中波士顿啤酒一直精酿啤酒运动的重要参与者,公司业绩和股价均曾享受到美国精酿文化大发展的红利。

但2015年后随着美国精酿啤酒消费额的下滑,波士顿啤酒股价一路下跌,但是近年来由于推出更符合健康趋势的新产品策略,其股价走势远远好于仍只做高端啤酒的百威英博及喜力。

自2015年高点下滑以来,目前股价已经成功反转,距离2020年一季度末的最低点已经接近翻了4倍。

波士顿啤酒股价

数据来源:长桥App,海豚投研整理

波士顿啤酒公司旗下拥有多个著名啤酒品,Samuel Adams被称为是美式精酿啤酒的开创者,在美国可能即使不是啤酒爱好者也都会知道这个品牌,几乎成了美国精酿的一个代言人。

Samuel Adams产品

图片来源:Samuel Adams官网,海豚投研

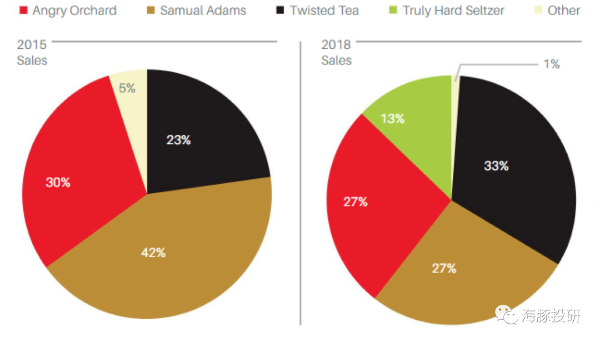

2016年,波士顿啤酒因Samuel Adams销售增长乏力,也同时洞察到消费者对更健康的酒品的需求。

继而快速对市场上现有的含酒精气泡水进行改良,推出Truly系列产品(硬苏打水)、Twisted Tea系列(硬冰茶)、ANGRY ORCHARD系列(硬苹果酒),开启了公司的第二增长曲线。

改良的Truly系列产品

图片来源:Truly官网,海豚投研

2015年后公司的Samuel Adams啤酒销量一直在萎缩,所有的收入份额增长都来自于在硬苏打水方面的成功,以及最近在硬冰茶和硬苹果酒方面的成功。

Samuel Adams啤酒收入份额

图片来源:尼尔森,海豚投研

当波士顿啤酒从其Truly hard seltzer等品牌重获获得高速增长的时候,没有投资者还会在乎它的旗舰Samuel Adams精酿啤酒似乎仍然在流失。

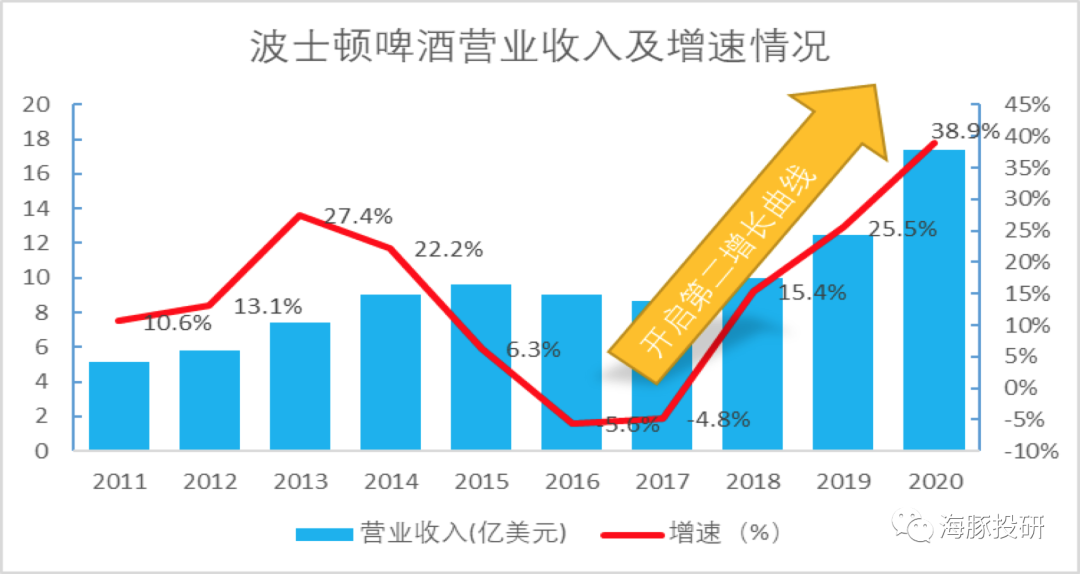

波士顿啤酒营业收入及增速情况

图片来源:波士顿啤酒公司公告,海豚投研

四、估值浅谈及投资建议

啤酒行业估值处于高位有诸多原因,其中由于业绩稳定,资本市场愿意给予更高的估值是主要原因。

从下表可以看出,从PS的角度,百威英博相对低估;PE的角度,港股啤酒股当前与美股市场啤酒股市盈率不分伯仲。

相比国外市场,国内啤酒市场华润啤酒估值提升空间已经不大,青岛啤酒投资的风险收益比最高。

部分啤酒股市盈率

图片来源:Wind截止2021年4月21日,海豚投研

从短期角度看,啤酒行业是投资经济复苏的较好选择之一,今年一季度啤酒企业业绩改善只开了一个头,叠加体育赛事大年预期,啤酒估值行情有望引发反弹。

从中长期角度看,我国啤酒行业当前仍处于低档酒向中高档酒快速升级的红利期,叠加国内啤酒企业加快产能优化进程,运营效率改善促进盈利能力回升,步入利润加速提升的阶段。

本文封面图来源:Pexels

广州市比灵天然配料有限公司专业代理国际知名品牌的菊粉、低聚果糖、异麦芽酮糖醇、异麦芽酮糖、食用香精、脂肪粉、无磷保水剂、功能性乳清蛋白、浓缩牛奶蛋白、水果粒、水果酱、乳矿物盐(乳钙)、植物益生菌等,凭借多年的行业经验,敏锐的市场洞察力,专业的产品知识,高效的应用团队,致力于为国内厂家提供高品质,高性价比的进口食品配料和热点产品的解决方案,也可以根据客户需要进行配方的定制研发,助力品牌方燃爆市场收获成功。

相关案例

相关案例

相关产品

相关产品